コラム・オピニオン 2017年3月1日

IoTは世界経済、日本企業をどうつなげるか~~トランプ政権の影響は?

山本 謙三

深化するグローバル・バリュー・チェーン

グローバル・バリュー・チェーンの深化が進む。その原動力は技術革新だ。

まず、90年代、情報通信技術の革新が起こった。インターネットの進化、普及に伴いネットワークが拡大し、通信コストが低下した。画像も鮮明に送れるようになった。

おかげで、世界のどこに高品質、低コストの生産能力をもつ企業があるかを、容易に見つけられるようになった(サーチ・コストの低下)。工場や本部が遠距離にあっても、部品の仕様の調整を短時間で齟齬なく行えるようになった(調整コストの低下)。

生産プロセスのオフショア化、アウトソース化が進み、生産拠点のグローバル分散が進展した。これらの動きがグローバル・バリュー・チェーンの形成をもたらした。

IoTのもとでの「モノとサービスの一体提供(ソリューション提供)」

次に、2000年代後半に入ると、クラウド、ビッグデータ、AI(人工知能)などのIT技術と、センサーなどの物理的技術の両面で、革新が起こった。その両者を融合し、結実させたものがIoTである(IoT=Internet of Things、すべてのものがネットを通じてつながること)。

IoTのもとで、多数のセンサーがモノに埋め込まれ、様々なデータがクラウド上に集められるようになった。収集されたデータはビッグデータ解析やAIの活用により、新たなビジネス・アイデアを生み出すようになった。

たとえば、GE(ゼネラル・エレクトリック)は、従来からの航空機エンジンの提供に加えて、エンジンに組み込まれた数十のセンサーからデータを収集し、その解析結果を基に、航空機の運航調整や飛行計画の最適化のソリューションを航空会社に提供している(熊谷昭彦著「GE 変化の経営」ダイヤモンド社より)。

IoTのもとで提供されるのは、単なるモノでなく、モノとサービスの組み合わせによる「課題解決のためのソリューション」である。顧客の課題解決には、広範な知識、情報、技術が必要だ。IoTは、広範なデータ収集や解析にとくに大きな威力を発揮している。

既存の枠を超えた競争と再編が進む

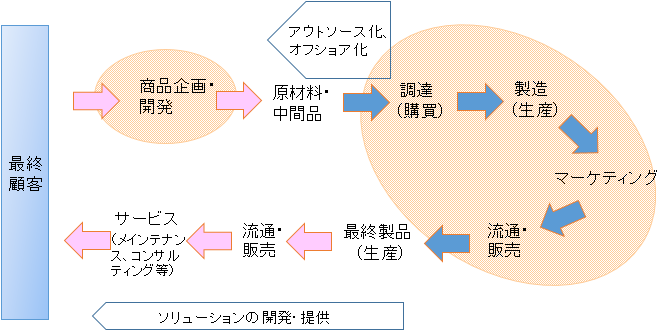

これらを踏まえ、グローバル・バリュー・チェーンの概念を模式的に描いたものが参考1である。

バリュー・チェーンの上流ではオフショア化、アウトソース化が進展し、下流ではソリューション提供が進む。個々の企業が業種の枠を超えてデータ収集、解析を進めるにつれて、産業界では既存の枠を超えた競争と再編が拡がる。

個別企業にとって、選択肢は①ソリューションの開発・提供を通じて、バリュー・チェーン全体の形成に主導的役割を担うか、②バリュー・チェーンに高付加価値のモノ・サービスを供給することで、チェーンの一角を担うか、のいずれかとなる。

オフショア化(=調達の効率化)が急がれる日本企業

では、今、日本企業は、グローバル・バリュー・チェーンのもとでどのような立ち位置にあるのだろうか。以前のコラムで紹介したOECD・WTO「付加価値ベースの貿易統計」を基に、現状を把握してみよう(詳細は、2013年12月「グローバル・チェーンに占める日本企業の立ち位置をさぐる」参照)。

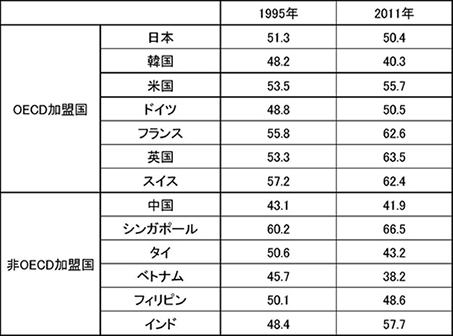

第1に、バリュー・チェーンの上流に当たるオフショア化の動きは、「各国の総輸出に占める海外創出付加価値の比率」で、概要を把握することができる。統計の詳細は前掲コラムに譲るが、参考2が最新データである。

(参考2) 総輸出に占める海外創出付加価値の比率(%)

(他国から輸入し、当該国でさらに付加価値を付け加えられて再輸出された、中間的な財・サービスの比率)

(注1)詳細は、2013年12月コラム「グローバル・チェーンに占める日本企業の立ち位置をさぐる」を参照。過去のデータも遡って更新されていることに留意。

(注2)OECDの定義によれば、グローバル・バリュー・チェーンへの関与率(総輸出対比)は、①(輸入した)海外創出付加価値の比率と、②国内で付加価値を創出し、輸出先でさらに付加価値が付け加えられ再輸出された比率の2種類からなる。ここでは、調達の効率化に着目し、前者を掲げている。

(出典)OECD-WTO "Statics on Trade in Value Added "を基にNTTデータ経営研究所が作成

これによれば、オフショア化が遅れ気味であった日本企業も、この10数年間で急速なキャッチアップを進めてきたことが分かる。他の比率低位の国(米国、オーストラリアなど)に比べ、日本の比率の上昇幅はかなり大きい。

しかし、その水準は、韓国や台湾に比べれば依然かなり低い。調達の効率性が競争力の源泉となる時代だ。日本企業は、今後もM&Aなどを活用しながら、オフショア化をさらに進めていく必要がある。

ソリューション提供の拡充が課題

第2に、「IoTを活用したソリューション提供」の動きは、これを示す適当なデータは見当たらない。一つの手がかりと考えられるのは、上記OECD・WTO統計にある「「サービス」が生み出す付加価値輸出ウェイト(対総輸出)」だろう(詳しくは、2014年10月「グローバル・バリュー・チェーン下の競争力はどこから生まれるか」参照)。その最新データが参考3である。

ただし、「IoTを活用したソリューション提供」は端緒についたばかりであり、上記データも現時点で各国IoT事情を反映しているとは言い難い。今後ソリューション提供が拡大すれば、同ウェイトも一段と上昇してくるとみておくのが妥当だろう。

※2017年5月15日、データを訂正済み。

(参考3)「サービス」の付加価値輸出ウェイト(対総輸出)推移

(注1)詳細は、2014年10月「グローバル・バリュー・チェーン下の競争力はどこから生まれるか」を参照。過去のデータに遡って更新されていること留意。

(注2)「サービス」の付加価値輸出ウェイトは、「Domestic services value added share of gross exports」と「Foreign services value added share of gross exports」の単純合計。

(出典)OECD-WTO "Statistics on Trade in Value Added"を基にNTTデータ経営研究所が作成。

ちなみに、2011年時点で「「サービス」が生み出す付加価値輸出ウェイト」が高い国は、英国、米国、スイス、フランスである。このほか、シンガポールやインドも、国内の経済構造を反映して高率にある。

他方、日本、ドイツの比率は、多くのEU諸国や米国よりも低く、韓国、中国よりも高い。

日本、ドイツは、他の先進国と同様に発達したサービス部門をもつ一方で、ものづくりに競争優位性を発揮してきた。これが、欧米諸国と韓国・中国の中間に位置する理由だろう。

しかし、これからは、「モノとサービスの一体提供(ソリューションの提供)」が高い付加価値を生み出す時代だ。ドイツが「インダストリー4.0」を標榜するのも、ものづくりの高い技術力を維持しつつ、経済の構造転換を進めようとの意図のあらわれだろう。

日本企業も遅れをとるわけにはいかない。IoTの活用により、「モノとサービスの一体提供(ソリューション提供)」に注力していく必要がある。

トランプ政権の通商政策の影響は?

では、米国新政権の通商政策は、これまで述べてきた潮流にどう影響するか。トランプ新大統領は、就任後、TPPからの離脱とNAFTA再交渉の方針を表明している。

もちろん、今後実際にどのような通商施策が講じられるかは未だはっきりとしておらず、予断をもって語ることは適当でない。そのうえで、仮に、輸入への高率関税賦課や数量規制などが実施されれば、グローバル・バリュー・チェーン深化の動きを停滞させる可能性は否定できない。

参考2にあるように、アジア諸国をはじめとする多くの国が、これまでグローバル・バリュー・チェーンへの関与を強めることで、成長を加速させてきた。万一バリュー・チェーン深化に制約が加わるようであれば、これまでのようなペースでの成長は難しくなろう。

さらに、影響はそこにとどまらない。「ソリューションの提供」の側面では、これまで主導的な役割を果たしてきたのは米国企業である。IT業界にとどまらず、法律・会計事務所など幅広い分野の米国企業が、バリュー・チェーンに関与し、大きな恩恵を受けてきた。

したがって、もしグローバル・バリュー・チェーンの弱体化が進むようなことがあれば、米国を含め世界経済全体に悪影響が及ぶことは避けられない。これは、世界経済が技術革新の効果を最大限効率的に活用できていないことを意味する。

もちろん、長い目でみれば、技術革新の動きがとまることはないし、グローバル・バリュー・チェーン深化の動きもとまらないだろう。日本企業は米国新政権の施策に十分配意しつつ、グローバル・バリュー・チェーンへの関与を着実に高めていくことが肝要である。

以 上

【関連コラム】