はじめに ―前払式支払手段と多層化の概要―

前払式支払手段とは、あらかじめ残高をチャージ(購入)し、その残高を後の買い物などの決済の際に使用できる決済手段である。具体的には電子マネーやQRコード決済などが含まれる。近年、日本政府によるキャッシュレス決済の推進を背景に、一般利用者による前払式支払手段の決済比率は増加傾向にある 1。それに伴い、前払式支払手段発行者 2 数およびその発行額も増加している(2022年度には、約2,000の異なる企業や団体などが前払式支払手段を発行し、その総額が約29兆円に達した 3 )。

伝統的な前払式支払手段には商品券や図書カードなどの「紙型・磁気型」、および交通・流通系電子マネーなどに代表される「IC型」がある。さらに近年では、スマートフォンを用いたQRコード決済やオンラインショッピングで使用できる電子ギフト券などの「サーバ型」の前払式支払手段も登場している。また、IC型やサーバ型の前払式支払手段の中には、価値(残高)を電子的に移転・譲渡できる機能を持つ「電子移転可能型」(さらに「残高譲渡型」と「番号通知型」の2つに分類される)も存在している。後述する高額電子移転可能型を除く前払式支払手段は、犯罪収益移転防止法上の本人確認などが不要であるため、匿名性を有している。加えて、電子移転可能型の普及に伴い、価値移転の容易性という特性を悪用されるリスクが高まっている。

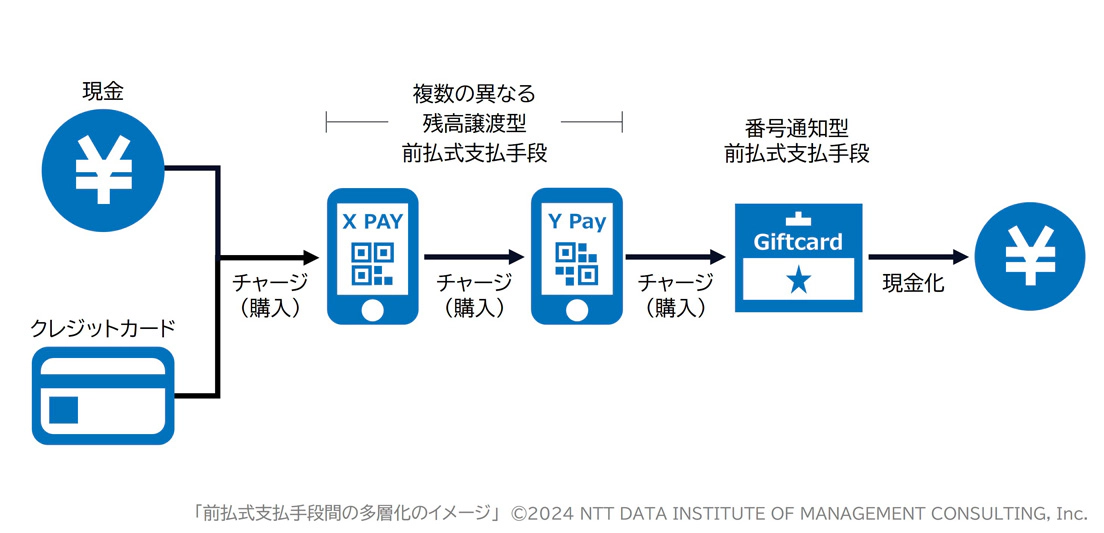

前払式支払手段のチャージ方法は、現金やクレジットカードが一般的である。しかし、前払式支払手段の多様化により、他の前払式支払手段で残高をチャージできるものも登場している。そのため図表1に示すように、複数の異なる前払式支払手段間で実際に残高を移動 4 させることで、資金の流れの多層化が可能となっている(以降では、複数の前払式支払手段間での残高の移動を「多層化」と表現する)。本稿では、この多層化に潜むマネー・ローンダリングおよびテロ資金供与のリスク(以下、「ML/TFリスク」)5 および発行者が取るべき対応に焦点を当て、示唆を提供することを目指す。

1 経済産業省ニュースリリース「2023年のキャッシュレス決済比率を算出しました」(2024年3月29日)

2 物品の購入やサービスの提供を受ける場合に限り、これらの対価の支払いのために使用できる前払式支払い手段を発行する者。発行する前払式支払手段の種類(発行者の店舗などでのみ使用できる自家型前払式支払手段、発行者以外の第三者の店舗でも使用できる第三者型前払式支払手段)に応じて、発行者も自家型発行者と第三者型発行者に分類される

3 一般社団法人日本資金決済業協会「前払式支払手段の発行額および発行者の推移」(2023年10月)

4 金融庁は、本件について、残高の「移転」ではなく「使用」と整理しているものの、実際的には残高の移転に近い概念と考えるため、本稿では「移動」と表現する(金融庁 令和4年資金決済法等改正に係る政令・内閣府令案等に関するパブリックコメントの結果)

5 犯罪や不当な取引で得た資金を、正当な取引で得たように見せかけたり、多数の金融機関を転々とさせることで、資金の出所をわからなくしたりする行為や、テロの実行支援等を目的としてテロリスト等に資金を渡す行為、及び核兵器などの大量破壊兵器の拡散に関与する者へ資金を渡す行為

【図表1】前払式支払手段間の多層化のイメージ

公知情報などに基づき、NTTデータ経営研究所にて作成

1. 前払式支払手段に関する日本の規制動向

前払式支払手段のML/TFリスク

まず、前払式支払手段のML/TFリスクについて整理する。2021年8月に公表されたFATF 6 による第4次対日相互審査結果 7 において、前払式支払手段に関するML/TFリスクへの言及は確認できない。また、国家公安委員会による犯罪収益移転危険度調査書 8 では、多くの前払式支払手段は原則として払い戻しが禁止されていること、チャージ残高の上限が設けられていることから、ML/TFリスクは限定的と考えられている。

しかしながら、その匿名性の高さと様態・利用方法の多様化により、マネー・ローンダリング(以下、マネロン)に悪用される事例は発生しており(図表2参照)、その件数は近年増加傾向にある。また前払式支払手段は、マネロンに悪用された主な取引手段の中で、内国為替、現金・預金取引、クレジットカードに次いで多い 9。

6 金融活動作業部会:Financial Action Task Forceの略。マネー・ローンダリングやテロリストへの資金供給を防ぐ対策の国際基準をつくる国際組織

7 金融庁「FATFによる第4次対日相互審査報告書の公表について」(2021年8月30日)

8 , 9 国家公安員会「令和5年犯罪収益移転危険度調査書」(2023年12月)

【図表2】前払式支払手段がマネロンに悪用された主な事例

# | 悪用された手段 | 事例概要 | |||||||||

1 | 電子ギフト券 | 不正に入手した電子ギフト券を、電子ギフト券の売買などを仲介するサイトを通じて売却し、販売代金を犯人が管理する口座に入金するケース | |||||||||

2 | 共犯者に実体のない会社を設立させ、その同社名義の口座に特殊詐欺で得た電子ギフト券の売却代金を入金させたケース | ||||||||||

3 | スマホ決済アプリ | 不正に入手したスマートフォンにインストールされていた電子マネー利用権 10 決済アプリを不正利用し、本人になりすまして同アカウントに紐付けられた銀行口座から電子マネー利用権をチャージするケース | |||||||||

4 | バーチャルプリペイドカード | 不正に入手したクレジットカード情報を利用して、オンラインで作成した架空または他人名義のバーチャルプリペイドカードに電子マネー利用権をチャージし、生活費などの決済に使用していたほか、新たに作成した架空または他人名義のバーチャルプリペイドカードに電子マネー利用権を送信したケース | |||||||||

5 | 不明 | 不正に入手したクレジットカード情報を利用し、架空または他人名義で登録された電子マネー利用権の残高を増額させたケース | |||||||||

6 | 詐欺で得た電子マネー利用権をインターネット上の仲介業者を介して売却し、その売却代金を架空または他人名義口座に入金させたケース | ||||||||||

7 | 違法動画の販売代金の支払いを受けるに当たり、架空の人物になりすまして登録した電子マネー利用権の残高を増額させたケース | ||||||||||

8 | 不正に入手した他人の電子マネー利用権を利用し、名義人になりすまして店舗などで商品を購入したケース | ||||||||||

令和5年犯罪収益移転危険度調査書に基づき、NTTデータ経営研究所にて作成

10 あらかじめ購入(チャージ)した電子マネーの残高を利用することができる権利

日本における前払式支払手段への規制動向

かねてより前払式支払手段がマネロンに悪用されていることは知られている。これを踏まえ、2023年6月に資金決済法と犯罪収益移転防止法が改正され、特にリスクが高いとされる高額のチャージや移転が可能な「高額電子移転可能型前払式支払手段」に対して法的措置が講じられた。

具体的には、「高額電子移転可能型前払式支払手段」の定義が明確化され(図表3参照)、発行者には業務実施計画の事前届出義務や、犯罪収益移転防止法に基づく特定事業者としての取引時確認義務、疑わしい取引の届出義務などが課された。なお、図表3の記載されている10万円や30万円という数字は、同一機能および同一リスクに対しては同一のルールを適用するという考えに基づき、機能が類似する資金移動業者やクレジットカード事業者に関する現行規制を踏まえて定義されたものと認識している。

【図表3】「高額電子移転可能型前払式支払手段」の定義

分類 | 要件(いずれかに該当) | ||||

名称 | 概要 | ||||

残高譲渡型 | 発行者が管理する仕組みの中で、アカウント間で残高譲渡が可能な前払式支払手段(PayPay、楽天ペイ、au Payなどが該当) |

| |||

番号通知型 | 発行者が管理する仕組みの外で、番号などの通知により、電子的に価値を移転することが可能な前払式支払手段(Amazonギフト、楽天ギフトカード、Apple Gift Cardなどが該当) |

| |||

前払式支払手段に関する内閣府令などに基づき、NTTデータ経営研究所にて作成

今回の法的措置は、犯罪収益移転防止法に基づく取引時確認義務に対する事業者負担(新たなシステム開発などの投資、事務負担など)や利用者の利便性を考慮した上で、特に高額なチャージや移転が可能な前払式支払手段に焦点を当てて規制を強化したと理解している。しかし、前払式支払手段の多層化によって、低額の前払式支払手段にも依然としてML/CTリスクがあると考えている。

2. 前払式支払手段の多層化に伴うML/TFリスク

多層化に潜むML/TFリスクとして、マネロンの「『Layering』と『Placement』の段階での悪用」および「現金化」の2つを提起する。

「Layering」と「Placement」の段階での悪用

FATFが提唱するマネロンの3つのプロセスは次のとおりである。

(1)Placement(犯罪収益を金融システムや合法的な商取引に組み込む段階)

(2)Layering(犯罪収益の出所を不透明にするため資金源から分離する段階)

(3)Integration(犯罪収益を合法的な経済活動に投入する段階)

前払式支払手段の多層化は、(2)Layeringと(3)Integrationに悪用される可能性がある。まずLayeringの段階では、銀行口座や資金移動サービスなどを用いた複雑な送金を繰り返すことなどが一般的である。この過程で前払式支払手段の多層化が悪用される可能性があると考える。また、一部の前払式支払手段は有価証券の購入が可能であるため、まさしく、Integrationの段階で悪用される可能性があるといえる。

前払式支払手段の現金化リスク

国家公安委員会による令和5年犯罪収益移転危険度調査書では、「前払式支払手段は払い出しが禁止されており、利用者はチャージした金額に相当する現金を自由に引き出すことができない」との前提の下で、前払式支払手段(特に低額のもの)のリスクは限定的と考えられている。しかしながら、多層化により、一部の前払式支払手段を用いて、換金性の高い番号通知型前払式支払手段(Google Playギフトカード、Apple Gift Card、楽天ギフトカードなど)をコンビニエンスストアなどの小売店で購入することが可能である。小売店での購入には、一回当たりの上限(5万円程度)が設けられているが、繰り返し購入することで、最終的に高額な残高を取得することができる。これらの番号通知型前払式支払手段は、非公式な二次流通市場での買取業者や転売業者への売却、または当該支払手段を利用した換金性の高い商品の購入・転売などを通じて、容易に現金化することが可能である。

3. 前払支払手段発行者がとるべき対応策

前払式支払手段発行者に求められる対応は、まさに、自らのML/TFリスクの特定・評価・低減から成るリスクベース・アプローチである。加えて、国内外の当局の動向やマネロンへの悪用事例に関する情報収集を行うことも極めて重要である。以下に、多層化に伴うML/TFリスクの低減に向けた対応策を提言する。

残高の移動先の峻別、制限

多層化は実際的には資金移動に近い概念であるため、資金移動業の登録や、犯罪収益移転防止法上に基づく特定事業者としての取引時確認などの義務化といった規制強化が今後行われる可能性がある。現状で可能な対応としては、資金の移動先となる発行者のML/TFリスク管理態勢や移動先の前払式支払手段自体のML/TFリスクを考慮し、移動先を峻別 11 して必要に応じて移動制限を設けることが重要である。例えば、移動金額の上限設定や移動そのものを制限する方法などが考えられる。

取引モニタリングの実施

高額電子移転可能型前払式支払手段発行者以外にも、既に取引モニタリングを実施している事業者があると考えられる。しかし、低額であっても使用頻度が高い、使用先や金額が常に同一などの不審な取引に対しては、敷居値やシナリオなどの抽出基準を定めたモニタリングが有効である。これにより、検知したアカウントの凍結や、不自然な取引の多い前払式支払手段への移動制限などの対応が可能となる。

11 厳しく区別すること

4. 番号通知型前払式支払手段の現金化防止策

多層化によって前払式支払手段発行者が直面するリスクは、自社の前払式支払手段では直接購入できない換金性の高い商品や番号通知型前払式支払手段の購入およびその現金化を間接的に支援する可能性があることである。多層化のリスクを低減するための対応策は、既に述べたため、以下に、多層化のゴールである番号通知型前払式支払手段の現金化に対する防止策を示す。

入手段階での対策

まず、換金性の高い電子ギフト券などの番号通知型前払式支払手段の購入方法を制限することが有効である。具体的には、他の前払式支払手段による購入を禁止し、現金やクレジットカードなどでの購入手段に限定することが考えられる。また、発行者や販売する小売店の負担は増してしまうが、番号通知型前払式支払手段や換金性が高い商品の購入時に本人確認を義務化することも効果的である。

現金化への対策

入手した番号通知型前払式支払手段の現金化への対策として、既に発行者によって転売を禁止する約款などの策定や利用者の周知啓発が実施されていると認識している。しかし、依然として悪用されるケースがあるため、購入者以外の者がその手段を利用できない仕組み(例えば、購入時に即座に購入者のアカウントに紐づけ・チャージされる仕組みなど)の構築が求められる。

おわりに

前払式支払手段は利用者の利便性を高める一方で、マネロンへ悪用されており、依然としてML/TFリスクは残置されている。また、このML/TFリスクは多層化によって高められていると考えている。マネロンの分野では、「弱い部分(対策が不十分な組織やサービスなど)が狙われる」という通説があるが、発行者は、リスクベース・アプローチに基づき利用者の利便性を考慮しながら、適切な対策を講じていくことが重要となるだろう。