Web3は「ブロックチェーン」を用いた新しい価値を創出するサービスとして捉えられる。例えば、DAO(自律分散型組織)によって運営されているクラウドソーシングサービスとして、雇用マッチングのBraintrustがある。仲介手数料は10% と低水準に抑えられており、新規の雇い主やフリーランサー(サービス提供者)を紹介することで、ガバナンストークンを受け取れる仕組みになっている。仲介者を必要とせず、プログラムによってマッチングするため安価な仲介手数料を実現しているのだ。クライアントのページにはNASA、Nike、Nestle等の有名な企業がリストアップされていることから、日本においても活用が広がっていく可能性がある。このようにWeb3サービスは、既存の類似サービスを運営している企業にとって多少なりとも打撃を与えることになるだろう。本レポートでは、金融分野におけるWeb3の取り組みについて取り上げ、問題点を挙げるととともに、日本における今後想定される動きについて触れていきたい。

Web3における問題点

① 課税上の取り扱い

スマートコントラクト機能を備えた暗号資産イーサリアム上では、DApp(分散型アプリケーション)の形式を採用した様々なサービスが開発されている。金融機能を持つDAppはDeFi(分散型金融)と呼ばれ、特定の仲介者を持たずに融資や決済を行う機能を実現している。そのため、銀行等の、間に入る仲介者は存在しない。融資の場合は、プログラムによって貸し手と借り手がマッチングされ、自動的に執行される。代表的なDeFiの1つであるCompound(コンパウンド)では、貸し手は暗号資産の預け入れと同時にCompoundから預かり証代わりのガバナンストークン(COMP)を受領し、CompoundへCOMPを返却することで、預入していた暗号資産と利息を回収することになる。借り手も暗号資産を預け入れると、預入資産に応じた借入可能額を上限に借入が可能となる。日本では、NFTであっても、DAOのガバナンストークンであっても暗号資産として扱われる。このため、サービス運営の預り証という側面が強い場合でも期末には時価評価され、課税されてしまう。日本のいくつかの企業が海外に流出してしまう要因の一つになっている。

② ハッキング被害

また、Compoundを開発したCompound Labsは機関投資家向けDeFiとして、Compound Treasuryを立ち上げている。タイ大手のサイアム商業銀行は、高利回りの運用資産先としてこのDeFiサービスを利用しており、既存金融機関の運用先として活用され始めている。一方、DeFiにおけるハッキング被害状況をみると、2022年度末の預り資産総額(ドルベース換算)のうち、8%を超える金額が被害に合っているという情報がある。ハッキング被害額は、被害時点の金額を足し合わせた総額である。消費者保護は未整備のため、DeFi側の過失であっても弁済を受けられない可能性が高い。プログラムにおける脆弱性対策もさることながら、消費者保護の観点において課題が残る。

③ ガバナンス構造

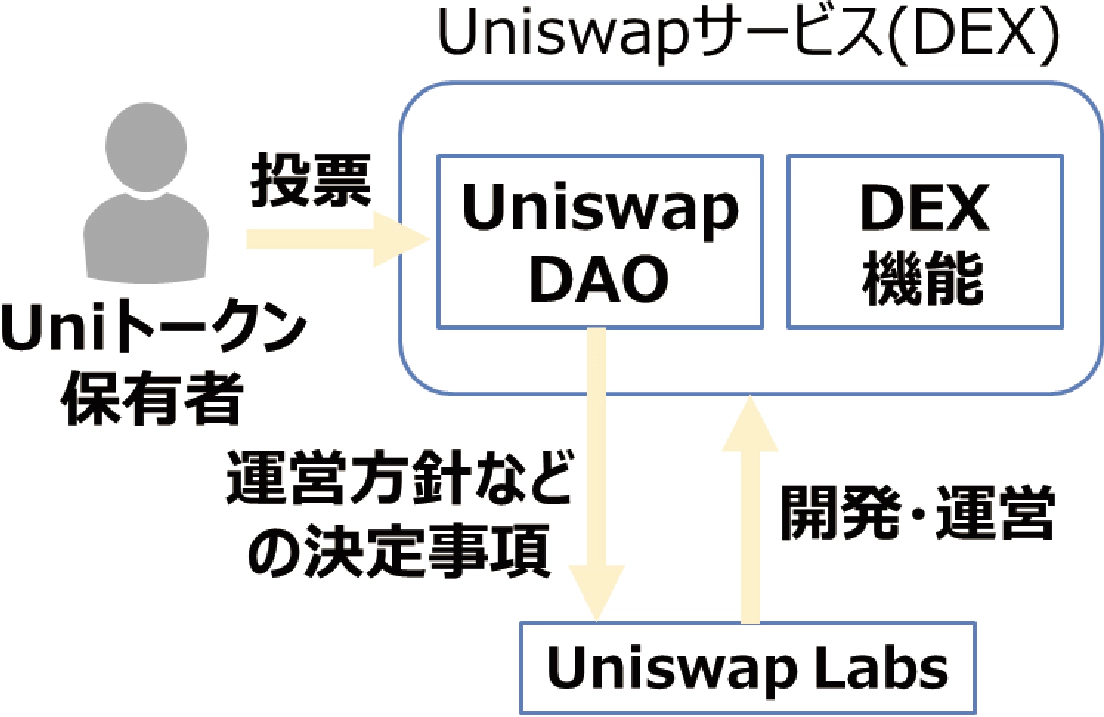

DAO(自律分散型組織)はガバナンストークンと呼ばれるブロックチェーンのトークンを保有する者で構成される組織体である。そのトークンの保有者による投票によって意思決定が行われ、サービスが運用される。ガバナンストークンはサービス利用者に付与されることが多く、売買も可能だ。多くのDAppがDAOによって運営されており、前述のCompoundも同様である。ガバナンストークンの保有者はサービスの運営方針について提案を行ったり、提案に対する投票に参加できる、株主に似たようなものと位置付けられる。ただし、株式のように法律的な権利が保証されているわけではない、ということに注意が必要だ。

例えば、DEX(分散取引所)の代表的なサービスとしてUniswap(ユニスワップ)がある。スマートコントラクト機能により一定のルールに従って、暗号資産Aと暗号資産Bが市場の交換レートで取引される。サービスの開発については創業者であるHayden Adams氏が率いるUniswap Labsがプログラムの改変権を持つ一方、運営方針などの事項はガバナンストークンであるUNIの保有者による投票で決議することになっている。このため、プログラムの改変権を持つUniswap LabsがUniswap DAOの投票による決議事項を反映しない懸念がある。現時点では、DAOの決定事項に従って運用されているものの、Uniswap Labの活動が法律的にDAOの決定に従うことは法理的に担保されているわけではなく、DAOの決定に従わない事象が発生する可能性は否定できない。上位保有者が結託することで少数のガバナンストークン保有者にとって改悪されてしまう懸念も存在する。例えば、Uniswapの場合はUNI保有者の上位10者で過半数が保有されており、この懸念を否定できない。ルールに従って運用されているものの、法律的に担保されているものではないため、上記のような事象が発生する可能性は否定できない。このようにDAOの運営は不透明である。一度問題が発生してしまうと、UNIの価値暴落を招くだけでなく、Uniswapから利用者が離れることが想定されるため、対立構造や運営の改悪の発生は起こりづらいと考えられる。しかし、ガバナンス構造上の課題を認識した上で利用すべきである。

Web3を使いやすくする動き

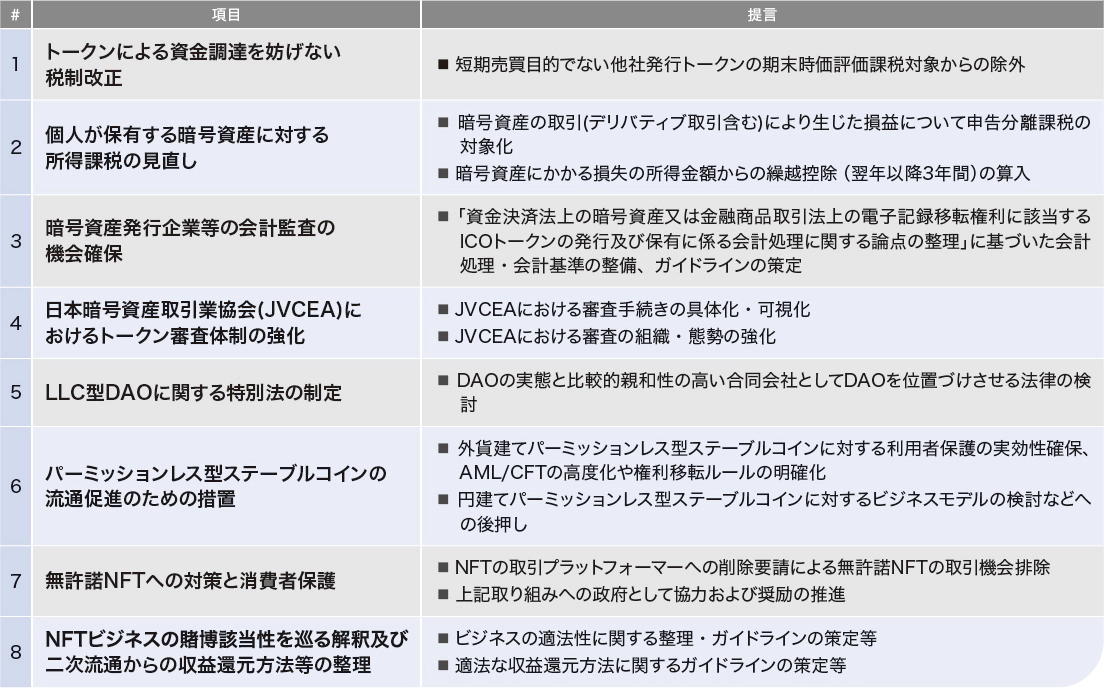

自民党の一部議員の危機感から、「NFT政策検討プロジェクトチーム(PT)」が2022年に立ち上がり、4月に「NFTホワイトペーパー」が発表された。その内容は『デジタル・ニッポン2022』に正式版として盛り込まれ、公表された。また、その後、「web3 PT」に改組され、昨年末に公表された「web3 政策に関する中間提言」では、今までに挙げた問題点を含めて下記8領域について提言が記載されている。

web3 政策に関する中間提言

https://www.taira-m.jp/20221215_Web3PT中間提言.pdf をもとに当社作成

今後は、様々な事業者が上記の政策の動きを注視しながら、日本での取り組み可否を検討していくことになるだろう。税制や会計が明確になり、使いやすい方向になると、金融業界において今まで以上に様々な取り組みが実施されることになる。しかし、NFTやガバナンストークンが扱いやすくなり、暗号資産とは別の資産として捉えられた場合でも、資産性があるということは変わらない。つまり、Web3サービスには全て金融サービスの要素が入っていると言える。そのため、マネー・ローンダリングおよびテロ資金対策をはじめとした取引に関する対応をはじめとする、金融機関として今まで培ったノウハウを活かせる領域となる。

また、Web3サービスは非中央集権という特徴を持っていることから、中央集権として運用されている国や企業など既存の枠組みとの相性は良くない側面を持つ。そのため、国や企業が存続するとの前提を置くと、Web3のサービスはWeb2.0サービスにとって代わるのではなく、共存することになるだろう。今後両者がどのような形で併存していくのか、その動向を注視していきたい。