1 はじめに ~目的・目標~

銀行などの金融機関では、2010年代中盤からフィンテックやAI活用、昨今ではDXやキャッシュレスといったキーワードやテクノロジーに絡んだ取り組みが活発に行われている。これらのキーワードやテクノロジーは、あくまで何らかの課題を解決する “手法”であるはずだが、キーワード・テクノロジー先行型の取り組みの場合、多くの組織においてその目的が「AIを使った」「DXの取り組みを行った」という対外的な体裁を重視するものになるケースは少なくない。

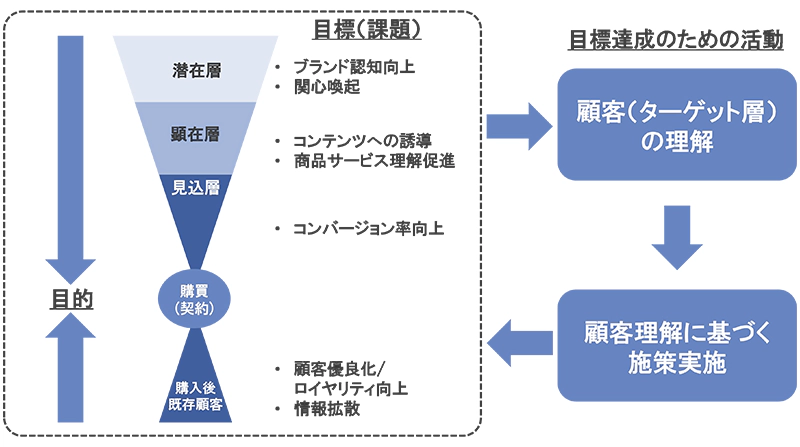

実際にこのようなキーワード・テクノロジーをキーとした取り組みによって新たな示唆や効果が得られることも十分に考えられるが、解決すべき課題や目的が明確に設定されているのであれば、その課題・目的にあった“手法”を先入観なく検討・実施する方が効果を得られる可能性は格段に高くなる。その点で、金融機関の個人顧客向けマーケティングはその目的をある程度明確に設定できる分野といえるだろう。それでは、金融機関の個人顧客向けマーケティングの目的とは何かについて、図1のファネルⅰ構造で明確にしたい。

図 1 マーケティングのファネル構造

ファネル構造にもいくつかの種類があるが、この図では顧客購買プロセスごとのターゲット層と、そのターゲット層ごとに実施すべき施策の目標を示している。“目的”は、各行動プロセス上にいる顧客層を、購買(契約)行動に近い(購買確率の高い)層に移行させることにより最終的な購買(契約)行動を促すこととなる。また、その目的を達成するためのクリアすべき課題が“目標”となる。例えば“潜在層”については、より購買(契約)確率の高い“顕在層”への移行を促すことが目的となり、その目的を達成するための目標が“関心喚起”や“ブランド認知向上”であるとの関係性だ。

これらの“目標”を達成するためには、ターゲットとする顧客層の理解と、顧客理解に基づく施策の実施が必要となる。本レポートでは、この観点から現状の金融機関マーケティングの課題と、課題を解決する上で、近年注目すべき手法について解説する。

ⅰ ファネルとは、日本語でいう「漏斗」のことで、逆三角形、すり鉢状の形をした器具のこと。マーケティング業界では、ファネルを消費者の購入までの意識遷移に当てはめて図式化したものが漏斗で濾した様子に似ていることからそう呼ばれる。

2 ライフイベントの予測に向けたこれまでの取り組み

個人の金融ニーズは、個々人のライフイベント(就職、結婚、出産etc.)に付随して発生するケースが多い。それゆえに、銀行など金融機関の個人向けマーケティングではいかに顧客のライフイベントをリアルタイムに予測・把握できるかが重要視されている。

ライフイベントの予測・把握に関する取り組みとして、10年以上前からEBM(Event Based Marketing)が注目されている。EBMとは、顧客の属性や金融取引情報から、顧客が置かれている状況やライフイベントを把握し、適切なタイミング・チャネルを用いてアプローチする手法をいう。この意味で、EBMは顧客の理解と顧客理解に基づく施策を包含した優れた取り組みということができるだろう。しかしながら、金融取引情報を基にしたライフイベントの予測にはいくつかの課題がある。

一つは、個々の金融機関が把握する金融取引情報は、顧客である個人からするとあくまで断片的なケースである場合が多いことである。通常、顧客となる個人は複数の金融機関と並行して取引を実施しているケースが多い。その場合、金融取引情報は複数金融機関に分散されることから、一金融機関で把握できる情報はあくまで一部にとどまってしまい、適切な検知ロジックを構築したとしても自行では顧客の変化を検知しきれないケースが相当数発生することが考えられる。

また、もう一つの課題は、金融取引情報がライフイベントの予測に最適な情報とは言い切れないことである。もちろん金融機関が保有する膨大な情報をうまく活用することにより、これまで人手では検知しきれなかったマス層顧客のさまざまな変化やライフイベントを効率的に検知・予測できるようになることは大きな意味を持つが、ライフイベントの発生、もしくは予兆が金融取引情報には表れないケースも多々ある。逆に言えば、金融取引情報を補足するためも、より直接的にライフイベントの発生を示唆する情報を活用することが、既存の検知ロジックの高度化よりも簡易かつ確実な施策につながる可能性が高い。

3 データ分類とその活用方法

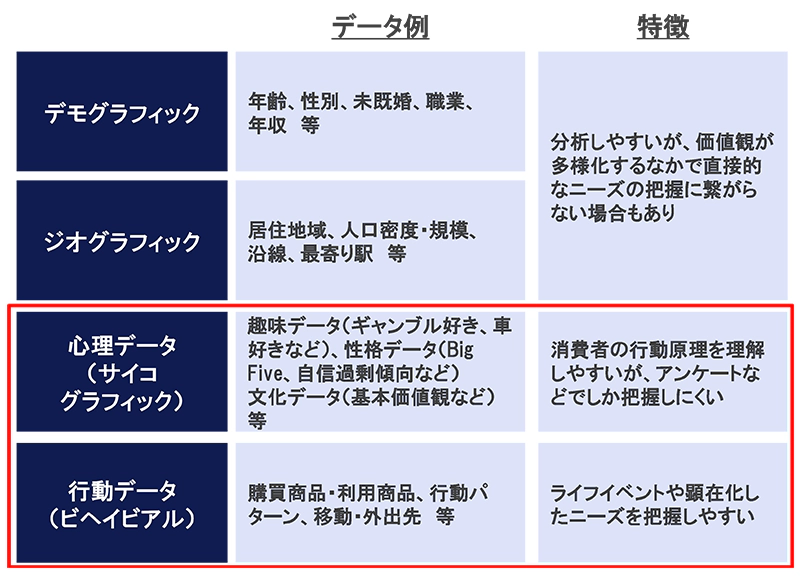

少し話を戻して、顧客を理解し施策を実施していくために必要とされる情報について整理したい。マーケティングに用いる顧客データは、大きく「デモグラフィックデータ」「ジオグラフィックデータ」「心理(サイコグラフィック)データ」「行動(ビヘイビアル)データ」に分類される(図2)。デモグラフィックデータ、ジオグラフィックデータについては入手や分析のしやすさから今日でも日常的に活用されているが、価値観やライフスタイルが多様化するなかで直接的なニーズ(ライフイベント)の把握には繋がりにくいとの課題もある。その意味では、これらのデータに加えて、心理(サイコグラフィック)データ、行動(ビヘイビアル)データの活用が重要視される。

図 2 マーケティングデータの分類

(ア) 心理データについて

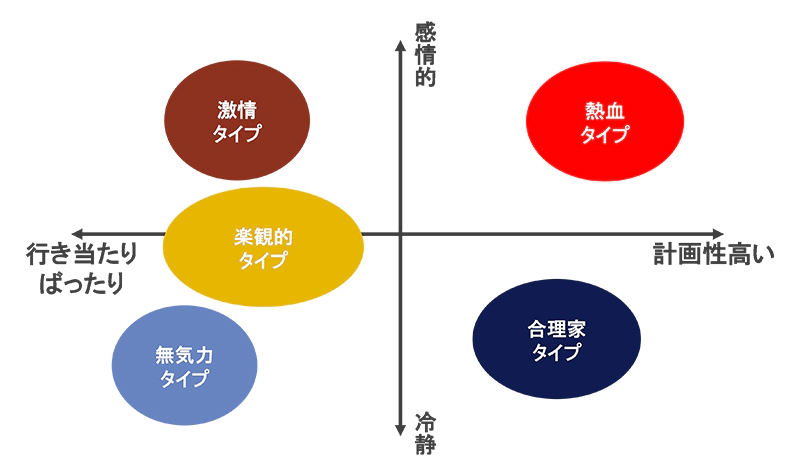

心理データについては、主にアンケートなどから把握することが可能である。例えば顧客や一般消費者に対して複数の価値観に関する設問に答えてもらうことにより、その回答の傾向から互いに類似した回答者の集合をつくり分類するクラスター分析といった手法がある。ここでは、価値観の類似した回答者の集合のことクラスターと呼び、それぞれのクラスターが全体のうちどの程度の割合で存在しているのか、また、どのような特徴を持つのかといった分析を実施することにより、ターゲットとすべき顧客層(クラスター)や、ターゲット層に対して有効なアプローチ施策を検討する上での基礎的な情報を得ることが可能となる。

図 3 クラスター分析による顧客クラスターマップのイメージ

このように、心理データは市場(顧客)の理解をする意味で有用ではあるが、実際の施策を行う際に個々の顧客を識別するための情報としては使いにくい面がある。例えば個々の顧客をクラスターに分類しようとしても、顧客1人1人から価値観に関する詳細なアンケートを聴取するのは現実的ではない。また、入手可能な一部のデータから、それぞれの顧客がどのクラスターに分類されるのかを推計する(拡大推計)こともできるが、当然ながらクラスターへの分類精度は低下してしまう。

(イ) 行動データとしての位置情報の可能性

行動データとは、顧客が日々の生活でどのような行動をとったかを記録したデータのことを指す。代表的なものとして購買データやWEB行動データの他、SNSの書き込み情報などがあるが、特に金融機関においては、前述のEBMでも用いられる金融取引情報やWEB行動データの活用ケースが多いことだろう。実際の施策を行う際に個々の顧客を識別するための情報として、金融取引情報は非常に有用であるが、前述したとおり「①個々の金融機関が把握できる金融取引情報は断片的」「②ライフイベントを直接的に類推するには金融取引情報だけでは不十分」という課題がある。それらの課題を補足する意味でも注目されるのが、位置情報の活用である。

位置情報とは、顧客のオフライン時の行動を記録した情報を指す。近年では、スマホのGPS機能やビーコンⅱデータなどから収集した位置情報を活用しやすい環境が整ってきている。位置情報の使い道として最初に思い浮かぶのは、人流データを用いた商圏分析や経路分析であるが、位置情報は顧客のライフイベントの発生を類推するデータとしても注目に値する。

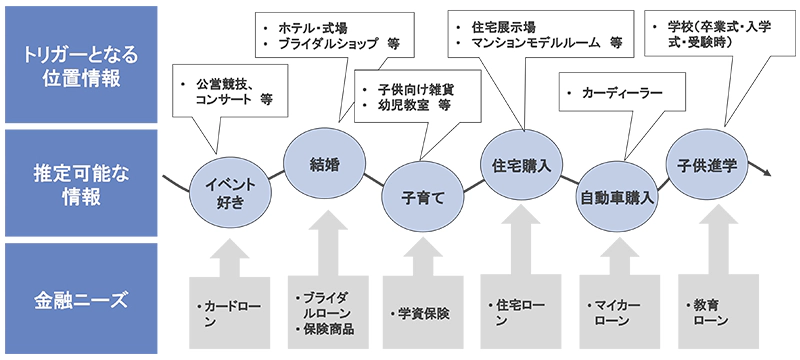

例えば、検知したスマホ位置情報からホテルや結婚式場、ブライダルショップなどへの往来を確認することができれば、より直接的に“結婚”というライフイベントを類推することができるだろう。また、屋外でのスポーツイベントやコンサートイベントへの往来を確認できれば“イベント好き”の可能性が高いなど、趣味・嗜好の類推にも役立てることができる。さらに位置情報から類推したライフイベントや趣味・嗜好を基に、スマホのプッシュ通知機能などを用いることで、より顧客にマッチした商品を適切なタイミングで販促することができるはずである。

図 4 位置情報を基にしたライフイベント予測と金融ニーズのイメージ

位置情報を活用したサービスとしてunerry社のBeacon Bank(ビーコンバンク)を紹介する。Beacon Bankは、大量のビーコンをネットワーク化して相互活用できるプラットフォームとしてスタートし、現在ではGPSやIoTセンサーの情報も含めた人の行動に関するビッグデータを管理するプラットフォームとなっている。ビーコンによる位置情報はメートル単位での位置情報を正確に把握できることに加え、GPSでは把握しにくい地下やビルの階数など垂直方向の情報も計測することができるため、受信範囲の広いGPS情報と組み合わせることでより詳細な分析が可能となる。通常ビーコンで位置情報を取得するためには自社でビーコンを設置する必要があるが、自社がビーコンを設置した特定の地点の位置情報しか取得することはできない。しかし、Beacon Bankでは各社が設置したビーコンをシェア(相互利用可能)とすることで、自社でビーコンを設置する手間なく全国約210万個のビーコンを利用することができる。

(ウ) 位置情報活用上の留意点

位置情報のみを活用したターゲティング広告やクーポン配信は、個人情報の利用には該当しないが、位置情報はプライバシー性の高い情報であることに留意が必要である。また、口座情報などの特定個人を識別できる情報と紐づけられた際には個人情報に該当し、当然ながら個人情報保護法に基づいた運用が必要となる。

位置情報活用が広がる中で、その取り扱いについてはプライバシー面での不安が社会問題として顕在化したケースもある。「自身の情報が不正に取得されているのではないか」や「取得された情報が自身知らないところで勝手に利用・流通されているのではないか」といった不安を抱かれないためにも、情報の取得目的・活用方法の明確な説明や、情報取得に際しての確実な同意取得など、十分な配慮が必要となる。

位置情報を活用したサービスを提供する事業者が中心となって設立された団体LBMA Japanでは、位置情報データを扱うためのガイドラインを策定し、会員企業に公開している。本ガイドラインでは個人情報と紐づけることなく取得・活用する位置情報を対象としており、業界として健全で持続可能な情報の利活用に向けた取り組みが進んできている。

ⅱ ビーコンとは、近距離無線技術「Bluetooth Low Energy」(BLE)を利用した位置特定技術、もしくは、その技術を利用したデバイスを指す

4 さいごに

金融機関においては、いかに顧客を理解し、適切な商品を適切なタイミングで販促できるがマーケティング上のポイントと認識されてきた。顧客からしてみても、自分のことを理解した上で対応や提案をしてくれる企業に対しては好印象を抱くと思われるが、今後さまざまな情報や技術が活用され、顧客像の類推精度が向上するにつれて別の問題が起こってくる可能性が高い。

例えば、位置情報の取得・利用について事前の同意をしていたとしても、自分が提供した覚えのないライフイベント情報を、企業がさまざまな情報を活用することで正確に類推し、ピンポイントのタイミング・商品の販促を行ったとするならば、知らないうちに自身の行動を盗み見られているかのような気味の悪い思いをしてしまう顧客もいるかもしれない。情報をうまく活用するためには、その活用の仕方や企業と顧客の信頼関係がより重要になってくる。2020年度6月に公布された改正個人情報保護法においては、個人の権利が強化・拡充され、事業者としての責務も重くなった。法令対応という面のみならず、顧客との信頼関係構築という観点からも、顧客情報活用のあり方を改めて見直してみることも必要であろう。