株式会社NTTデータ経営研究所(本社:東京都千代田区、代表取締役社長:山口 重樹、以下 当社)は、NTTコム オンライン・マーケティング・ソリューション株式会社(本社:東京都品川区、代表取締役社長:塚本 良江)が提供する「NTTコム リサーチ」登録モニターを対象に「マイナス金利解除が与える消費者影響に関する意識調査」(以下、本調査)を実施しました。

本調査では、2024年3月の日本銀行による金融政策決定会合でのマイナス金利解除を背景に、全国の18歳以上1,000人を対象に預け替えを検討する金利水準や住宅ローンの支払いに対する影響について調査を行いました。その結果、以下のことが明らかとなりました。

【主なポイント】

1. 預金金利の高さは、取引金融機関を選ぶ重要な基準の一つであると認識されている

2. 普通預金金利が0.25%の場合、2割を超える預金者が預貯金の預け替えを検討する

3. 住宅ローン返済額が2割増加すると、2割の人が返済できなくなる可能性がある

【調査概要】

調査名 | マイナス金利解除が与える消費者影響に関する意識調査 | |||

|---|---|---|---|---|

調査期間 | 2024年7月1日 ~ 2024年7月2日 | |||

調査方法 | 非公開型インターネットアンケート(NTTコム リサーチ クローズド調査) | |||

調査対象 | 18歳以上の男女 | |||

調査機関 | 株式会社NTTデータ経営研究所 金融政策コンサルティングユニット NTTコム オンライン・マーケティング・ソリューション株式会社 | |||

有効回答者数 | 1,043人(男性:664人、女性:379人) | |||

調査結果 (調査レポート) | 調査レポートは上部の「調査結果はこちらから」ダウンロードいただけます | |||

その他 | 本アンケート調査では預貯金の預け替えを検討する定期預金の金利に関しても調査を実施しています。興味をお持ちの方は、下記のお問い合わせ先までご連絡ください。 | |||

【背景】

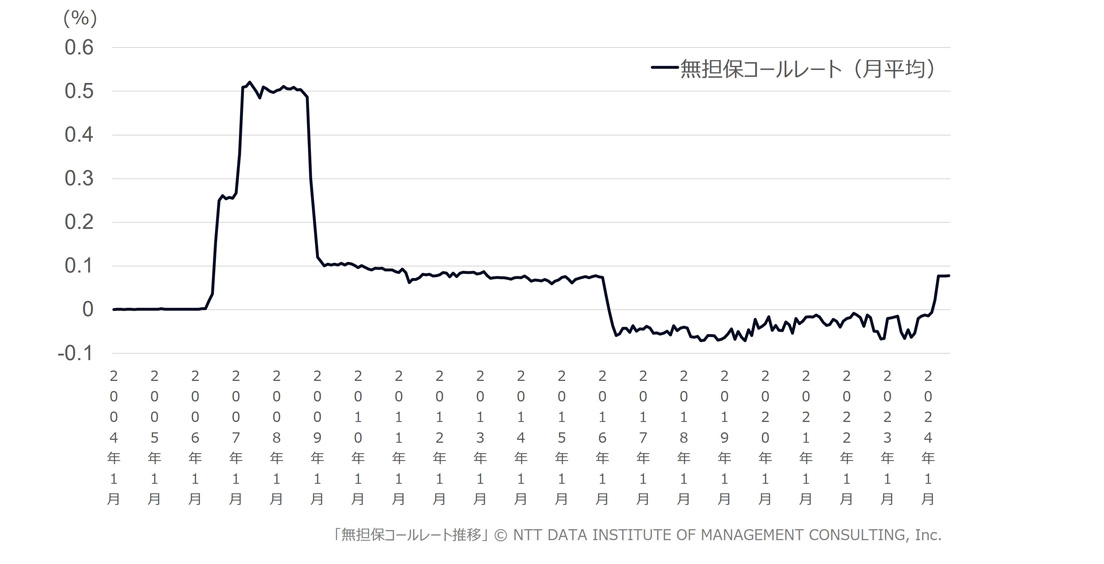

日本では2016年2月に開始した「マイナス金利政策」により、8年以上にわたり政策金利がマイナスの状態でした(図1)。しかし、2024年3月19日に開催された金融政策決定会合で、同政策の解除および金利の引き上げが決定されました。これに伴い、2024年度上半期には国内各金融機関が預金金利や住宅ローン金利の引き上げに踏み切る動きが活発化しています。

【図1】無担保コールレート推移

【出典】主要時系列統計データ表 (boj.or.jp) をもとにNTTデータ経営研究所が作成

金利が上昇局面では、融資による金利収益、いわゆる利ザヤが拡大し、預金獲得の動きが一層活発化すると予想されます。

米国では、すでにゴールドマン・サックス社やApple社が高金利の貯蓄預金口座を提供し、顧客獲得を狙う動きが見られます。一方、日本では一部の地域金融機関がネット専業銀行を設立しているものの、大きな金利差は確認できません。さらに昨年に発生したシリコンバレーバンクの破綻では、ネット銀行は信用不安に直面すると資金退避が急速に進むことが明らかになりました。このため、金融機関は預金獲得の「攻め」と「守り」を両立することが課題となっています。しかし、日本の金融機関は預金獲得の重要性は理解しつつも、具体策の策定と実行に課題を抱えています。

本調査では銀行などの金融機関が金利上昇の影響を見極め、必要となる戦略の変換を具体的に考える契機づくりを目的とし、マイナス金利解除の影響について非公開型のインターネット調査を用いて検証を行いました。

【主な調査結果・考察】

1. 預金金利の高さは、取引金融機関を選ぶ重要な基準の一つであると認識されている

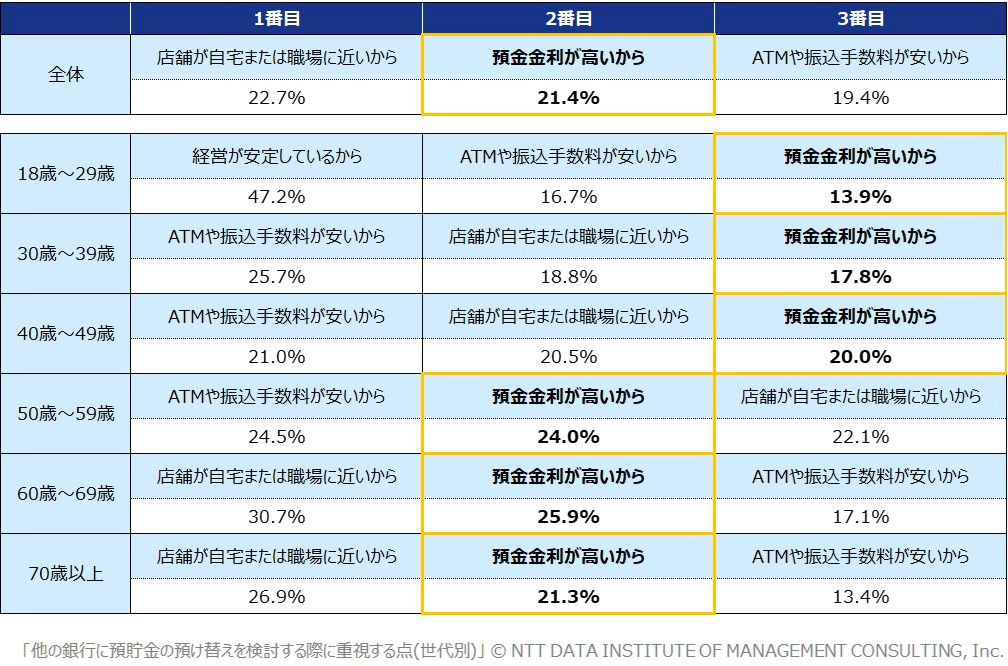

普段利用している金融機関から他の銀行に預貯金の預け替えを検討する際、最も重視する点を問うアンケートを行った結果、2割以上の回答者が「預金金利の高さ」を挙げました。同選択肢は「自宅・職場に近い」に次いで2番目に多い回答となりました。年齢別に見ても、18~29歳を除いた、いずれの年齢層でも約2割前後の回答を得ており、年代を問わず預金金利が金融機関選択の重要要素であることが明らかになりました(図2)。

【図2】他の銀行に預貯金の預け替えを検討する際に重視する点(世代別)

18~29歳では、同選択肢は3番目に多い回答ですが、その回答者割合は他年代比でやや低くなっています。同年代の特徴として「経営が安定している」という選択肢を選んだ回答者が半数近くに達しており、経営の安定性を重視する傾向が見られました。若い世代は資産形成の途上にあり、相対的に金利のメリットを享受しにくいことなども影響していると考えられます。また、海外での金融機関の破綻や国内での金融機関の合併が進む中、若い世代は金融機関選びに対して慎重になっている可能性も考えられます。

その他の傾向として、若い世代は「ATMや振込手数料の安さ」を、高齢になるほど「自宅・職場からの近さ」を重視する傾向が見られました。

2. 普通預金金利が0.25%の場合、2割を超える預金者が預貯金の預け替えを検討する

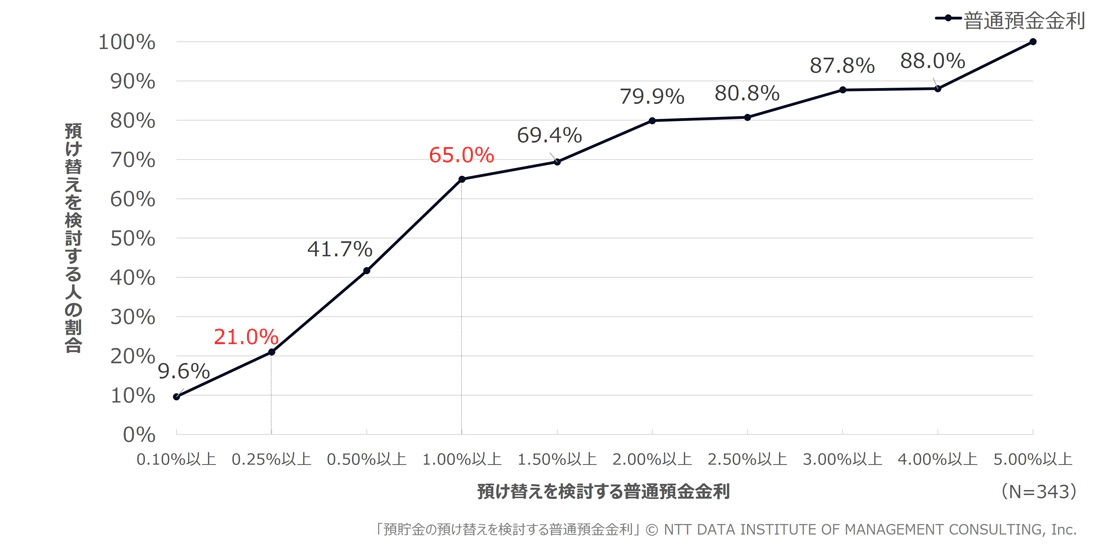

「普段利用する金融機関から他の銀行への預貯金の預け替えを検討する際に、預金金利の高さを重視する」と回答した方(343人)を対象に、「他行の普通預金金利が何%であれば預貯金の預け替えを検討するか」を調査しました。

他の金融機関の普通預金金利が1.0%以上であれば、65.0%の方が「他の金融機関への預貯金の預け替えを検討する」と回答しました。また、他の金融機関の普通預金金利が0.25%であっても、21.0%の方が預貯金の預け替えを検討すると回答しました(図3)。

【図3】預貯金の預け替えを検討する普通預金金利

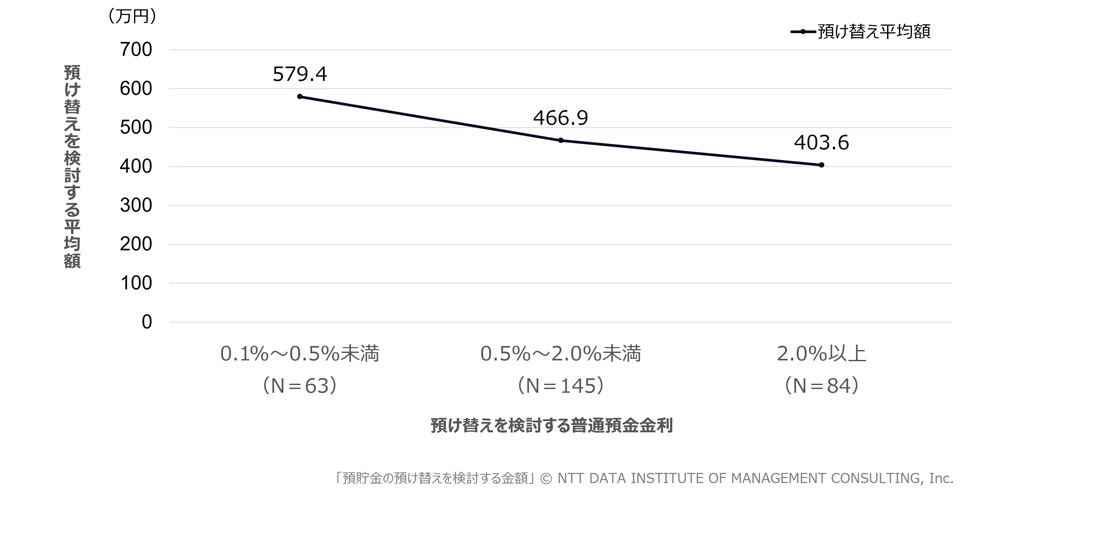

預貯金を預け替える金額に関しても併せて調査したところ、「普通預金金利が0.1%~0.5%未満の金融機関があれば預貯金の預け替えを検討する」と回答した方の預け替え平均額は579万円以上であり、「普通預金金利が2.0%以上の金融機関があれば預貯金の預け替えを検討する」と回答した方の預け替え平均額は403万円以上でした(図4)。

預貯金の預け替えを検討する普通預金金利が低い人ほど、預け替えを行う金額も大きい傾向が見られました。金利感応度が高い人は金融リテラシーも高く、預け替えの検討対象となる金融資産を多く保有していると考えられます。

【図4】預貯金の預け替えを検討する金額

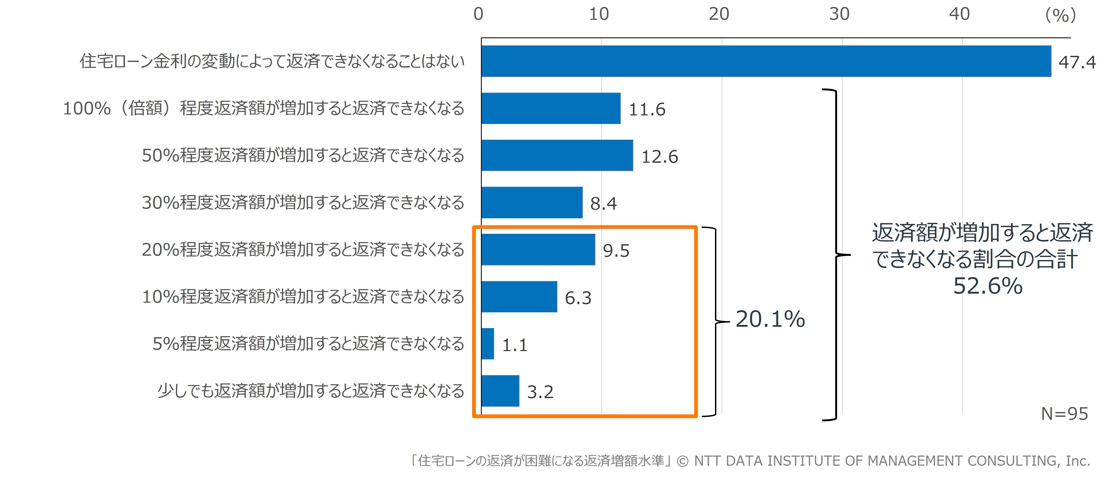

3. 住宅ローン返済額が2割増加すると、2割の人が返済できなくなる可能性がある

「住宅ローンの残高がある」と回答した方(95人)を対象に、「毎月の住宅ローン返済額が何%程度増加した場合、家計を見直したとしても住宅ローンの返済ができなくなるか」を調査しました。その結果、返済額の増加により「返済できなくなる」と回答した割合の合計は52.6%、「返済できなくなることはない」と回答した割合は47.4%でした(図5)1。

【図5】住宅ローンの返済が困難になる返済増額水準

返済できなくなる増加額を水準別に見ると、現行の返済額から30%~100%程度返済額が増加すると、32.6%の人が返済できなくなると回答しました。ただし、多くの人が選択している変動金利型の住宅ローン 2 には、一般的に「5年ルール」3 や「125%ルール」4 が適用されます。そのため、毎月の住宅ローン返済額がこの水準まで増加することは少ないと考えられます。

一方、住宅ローン返済額が20%以下の水準で増額(125%ルールの対象にならない)にとどまった場合、返済できなくなると回答した割合は、20.1%でした。家計状況によっては、返済額増加の負担が大きいことが示唆されます。特に、最近住宅ローンを借り入れた人や物件価格や地価の高い都市部に住む人は、住宅ローン残高が多く、金利上昇により返済が難しくなる可能性が高くなると推察されます。

「5年ルール」などが適用される変動金利型の住宅ローンでは、ローン金利が上昇しても直近5年間の毎月の返済額への影響は小さくなります。しかし、負担を後ろ倒しにしているだけであるため、住宅ローンの貸し倒れリスクが顕在化する可能性には注視が必要です。

1 回答の構成比は、小数第2位を四捨五入しているため、各構成比の合計は100%にならない場合がある。

2 「住宅ローン利用者調査(2024年4月調査)」(住宅金融支援機構)によると、変動金利型を選択した割合は76.9%。

3 変動金利が引き上げられた場合でも、毎月の返済額が5年間は固定されるルールのこと。適用金利が大幅に上昇すると、毎月返済額のほとんどが利息へ充当され、ローン残高が減らずに未払利息が発生する可能性がある。

4 金利が上昇してから6年目に毎月の返済額が見直される場合でも、その増加額は+25%以内にするルールのこと。

【結論・今後について】

本調査結果から、消費者の預貯金の預入先が金利変動に大きく影響されることが確認されました。今後、融資の収益性が改善されていくと、銀行にとって預金獲得の重要性が高まることが予想され、金利に敏感な顧客層に対しては、競合他社に知られることなく魅力的な条件を提案するための戦略が必要です。また預金の流出入をモニタリングし、それらを迅速に対応するための体制整備も求められます。

さらに、変動金利型の住宅ローン利用者のうち、金利上昇に伴い返済額が2割増加すると、2割の方が返済困難に陥る可能性があることが明らかになりました。今後の金利上昇に備え、顧客に対する資産形成支援などのアドバイザー業務を通じて付加価値サービスを提供し、長期的な信頼関係を築くことが、銀行にとって貸し倒れや顧客流出のリスク管理策になりうると考えられます。

<調査結果の利用について>

- 本調査は、株式会社NTTデータ経営研究所とNTTコム オンライン・マーケティング・ソリューション株式会社が共同で行っており、本調査結果の著作権は、株式会社NTTデータ経営研究所とNTTコム オンライン・マーケティング・ソリューション株式会社が保有します。

- 調査結果の一部を転載・引用される場合は、出所として「NTTデータ経営研究所/NTTコム オンライン・マーケティング・ソリューション」または「NTTデータ経営研究所/NTTコム リサーチ」と併記した上で、掲載日・掲載媒体・引用箇所などの情報につきましてはブランド推進部までお知らせください。

- 調査結果について、出所を明記せずに転載・引用を行うこと、データの一部または全部を改変することなどの行為はご遠慮ください。

- 本アンケート調査の生データは提供いたしかねます。